Karşılaştırmalar

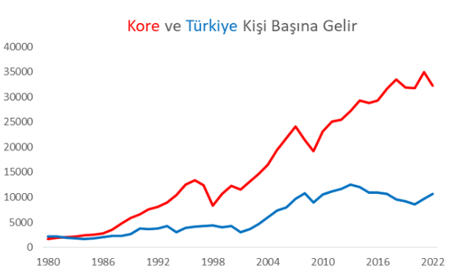

Aşağıdaki ilk grafik çokça yapılan Türkiye Güney Kore karşılaştırmasını ortaya koymayı amaçlıyor. 1980’lerin başında nüfus Türkiye’de 45,3, Kore’de 38,1 milyon kişi, GSYH Türkiye’de 96,6 milyar, Kore’de 65,4 milyar dolar, kişi başına gelir Türkiye’de 2.134 dolar, Kore’de 1.715 dolarmış. 2022 sonu itibarıyla nüfus Türkiye’de 85,3, Kore’de 51,6 milyon kişi, GSYH Türkiye’de 906 milyar, Kore’de 1,7 trilyon dolar, kişi başına gelir Türkiye’de 10.618, Kore’de 32,250 dolar. Kişi başına geliri gösteren aşağıdaki grafik, Kore’nin geride başladığı bu yarışta bizi üçe katladığını ortaya koyuyor. Bu dönemde Türkiye’nin nüfusu 1,9 kat artmış buna karşılık Kore’nin nüfusu 1,3 kat artmış. Buradan giderek Türkiye’de üretime katkısı olmayan nüfus artarken Kore’de üretime katkısı olan nüfusun artmış olduğu sonucunu çıkarabiliriz.

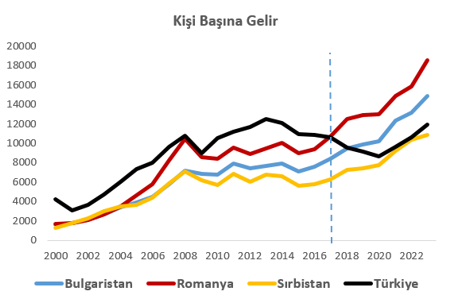

Üç Balkan ülkesiyle (Bulgaristan, Romanya ve Sırbistan) Türkiye’nin kişi başına gelirlerini karşılaştıran aşağıdaki grafik çok daha yakın zamana ait durumu ortaya koyuyor. Grafikten görüleceği gibi 2000 yılında Türkiye, bu üç ülkenin oldukça önünde bulunuyor. Bu liderlik 2017’ye kadar sürüyor. Türkiye, başkanlık rejimine geçtiği tarihte içine düştüğü büyük ivme kaybıyla 2022 sonunda yalnızca Sırbistan’ın az farkla önünde görünüyor. Sırbistan’ın 2025’de Avrupa Birliği üyesi olacağı dikkate alınırsa onun da önümüzdeki dönemde Türkiye’yi geride bırakacağı tahmin edilebilir.

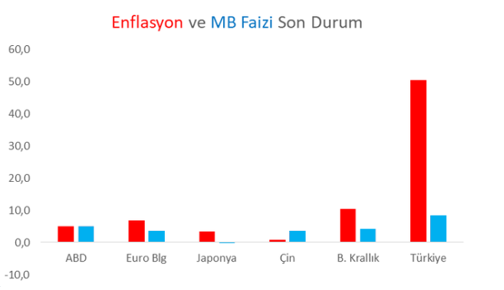

Aşağıdaki grafik Türkiye ile gelişmiş ülkeler ve Çin’in enflasyon ve Merkez Bankası faizlerini karşılaştırmayı amaçlıyor. Çin ve Türkiye dışındaki bütün ülkeler enflasyonun birkaç puan altında faize sahipler. Bu ülkelerin hepsinin (ABD, Euro Bölgesi, Japonya ve Birleşil Krallık) paraları rezerv para konumunda bulunuyor. Yani bu ülkeler, ithalatlarını kendi bastıkları parayla yapıyorlar, dış borçlarını kendi bastıkları parayla ödüyorlar. Oysa Çin ve Türkiye ithalat yapmak için de dış borçlarını ödemek için de bu ülkelerden birisinin parasını edinmek zorunda (Çin’in parası Yuan, IMF’nin SDR sepetine konmuş olsa da henüz dünyada rezerv para muamelesi görmüyor.) O nedenle bu ülkelerin faizi enflasyonun birkaç puan altında belirlemeleri sorun yaratmıyor. Buna karşılık Çin, böyle bir yaklaşımın sorun yaratacağını bildiği için faizi enflasyonun üzerine saptıyor. Türkiye ise faizi enflasyonun çok altında belirleyerek ‘faiz sebep enflasyon sonuç’ tezini yaklaşık iki yıldır dünyaya kanıtlamaya çabalıyor. Grafik, bu tezin doğruluğunu değil ne kadar yanlış olduğunu dünyaya kanıtlamış görünüyor.

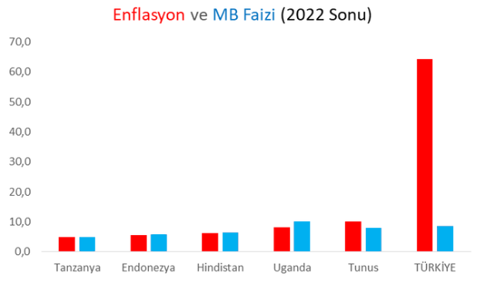

Aşağıdaki grafik Türkiye ile gelişime yolundaki çeşitli ülkelerin enflasyon oranları ve Merkez Bankası faizlerini sergiliyor. Türkiye’den başka faiz sebep enflasyon sonuçtur tezini savunan olmadığı için hepsinde enflasyon denetim altında görünüyor. Türkiye’de ise inanılmaz bir kopma var.

Aşağıdaki grafik gelir dağılımı ölçüsü olarak kullanılan Gini Katsayısının Türkiye ve diğer ülkeler arasındaki farklılığını ortaya koyuyor. Gini katsayısı nüfus gruplarını (yüzde 10 veya 20’lik gruplar halinde) ele alarak bu grupların GSYH’den aldıkları payları birbiriyle karşılaştırarak ortaya konulan bir gelir dağılımı ölçüsü. Katsayı 0 ile 1 arasında çıkıyor. Sıfıra yaklaştıkça gelir dağılımında eşitsizlik azalıyor, adalet iyiye gidiyor, bire yaklaştıkça tersine gelir dağılımında eşitsizlik artıyor, adalet bozuluyor. Grafiğe göre Türkiye, yakın zamana kadar aynı kategoride değerlendirildiği ülkelerle karşılaştırıldığında en kötü gelir dağılımına sahip ülke olarak karşımıza çıkıyor.

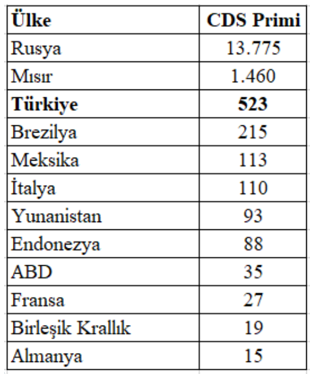

Aşağıdaki tablo, çeşitli ülkelerin CDS primlerini gösteriyor. CDS, Credit Default Swap deyiminin kısaltmasıdır. CDS, bir kişi ya da kuruluşun, kredi sahibinin karşılaşabileceği alacağın ödenmemesi riskini belirli bir bedel karşılığında üstlenmeyi kabul etmesinin bedelidir. Bu çerçevede bir risk primi olan CDS primi bir anlamda kredi sigortası gibi çalışır. Bir ülkenin ya da şirketin CDS primi ne kadar yüksekse borçlanma maliyeti de o kadar yüksek demektir. Çünkü bu prim ister istemez faize yansıyor. CDS primi, tıpkı döviz kurları gibi piyasada arz ve talebe göre belirleniyor. Bir ülkenin tahvilleri için ne kadar fazla sigorta talebinde bulunulursa prim o kadar yükseliyor. 300 baz puanın üstü aşırı riskli kabul ediliyor.

Aşağıdaki tabloya göre Türkiye, aşırı riskli bir ülke konumunda bulunuyor. O nedenle Türkiye’ye yabancı sermaye gelmiyor, dış borçlanma için katlandığı maliyetler de (faizler) rekor kırıyor.

Öneri

Türkiye’nin bu durumdan çıkarak rakipleriyle farkı kapatması için bir tek yol var: Bilim yolunda yürüyerek yapısal reformları yapmak ve faiz neden enflasyon sonuç gibi bilim dışı tezleri bir kenara bırakıp yel değirmenleriyle değil gerçek sorunlarla mücadele etmek.

Veri Kaynakları:

IMF, WEO Database, https://www.imf.org/en/Publications/WEO/weo-database/2023/April

WPR, https://worldpopulationreview.com/country-rankings/gini-coefficient-by-country

World Government Bonds, http://www.worldgovernmentbonds.com/sovereign-cds/

TUİK, Türkiye İstatistikleri.

16 NİSAN 2023

Kaynak: KENDİME YAZILAR