Merkez Bankası Ne İş Yapar?

Türkiye Cumhuriyet Merkez Bankası (TCMB), banknot (kâğıt para) basımının tek yetkilisidir (madeni para basımı yetkisi Hazine’ye bağlı Darphane ve Damga Matbaasına aittir.) [1]

TCMB, fiyat istikrarını sağlamak için para politikası araçlarını bağımsız olarak kullanmakla, ülkenin altın ve döviz rezervlerini saklamak ve yönetmekle ve finansal sistemde istikrarı sağlamak amacıyla, para ve döviz piyasaları ile ilgili düzenleyici önlemleri almakla görevlidir.

Niçin Türkiye Cumhuriyeti Merkez Bankası Değil de Türkiye Cumhuriyet Merkez Bankası?

TCMB,11 Haziran 1930 tarih ve 1715 sayılı yasa ile Türkiye Cumhuriyet Merkez Bankası (TCMB) unvanı altında özel hukuk tüzel kişiliğine sahip ve özel sermayenin de katıldığı, devletten ayrı ve bağımsız bir kurum olarak anonim ortaklık şeklinde kurulmuştur. Türkiye Cumhuriyeti Merkez Bankası yerine Türkiye Cumhuriyet Merkez Bankası ibaresinin kullanılmasındaki amaç Bankanın bağımsızlığını vurgulamak, devlete ait bir kuruluş olmadığını vurgulamak içindir.

TCMB’nin Sahibi Kim?

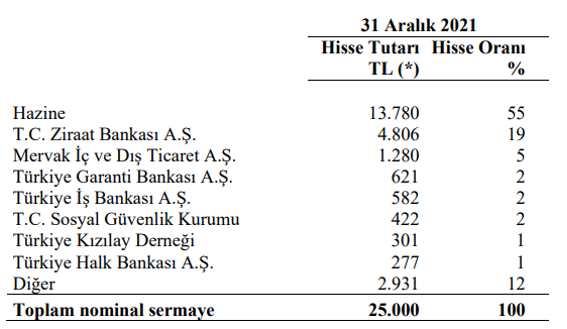

Merkez Bankası bir anonim ortaklık olduğu için sermayedarları vardır. 2020 sonu itibarıyla Banka sermayesindeki hisseler şöyledir (Kaynak: TCMB, EY Bağımsız Denetim Raporu 2021, Sayfa 32.)

Görüleceği üzere Merkez Bankası’nda hisse ağırlığı yüzde 55 ile Hazine’dedir (Mervak, Merkez Bankası Vakfı’dır.)

Merkez Bankalarının Bağımsızlığı Niçin Önemlidir?

Madeni paranın yerini almaya başlayan kâğıt para, parasal genişleme işini iyiden iyiye kolaylaştırmıştır. Birkaç liralık masrafla binlerce liralık kâğıt para basılabilir hale gelmişti. Bu imkân hükümetlere diledikleri kadar para basma yetkisi veriyordu. Özellikle Birinci Dünya Savaşı sonrasında birkaç ülke dışındaki bütün ülkeler kâğıt para basımı karşılığında kasaya altın koyma işini de bırakınca karşılıksız kalan kâğıt paranın çoğaltılmasının önünde engel kalmadı. İşte merkez bankası bağımsızlığı burada devreye girdi. Merkez bankası, hükümetlerin istediği kadar para basmayacak, ekonomik gereklere uygun para basacaktı. Gerçek bağımsızlık budur. Merkez bankası amaç konusunda bağımsız değildir. Hangi amaca hizmet edeceği genellikle yasasında yazılıdır. Günümüzde merkez bankası bağımsızlığı denildiğinde para politikası araçlarını (faiz, zorunlu karşılı ve açık piyasa işlemleri) kullanmak konusunda siyasetten bağımsız karar verip uygulama yapabilmek anlaşılmaktadır.

TCMB Hangi Para Politikası Yaklaşımını Kullanıyor?

TCMB, günümüzde pek çok merkez bankası gibi ‘enflasyon hedeflemesi’ denilen bir para politikası yaklaşımı uyguluyor. Bu yaklaşımda asıl olan merkez bankasının ya tek başına ya da bizde olduğu gibi hükümetle birlikte bir yılsonu enflasyon hedefi belirlemesi ve elindeki para politikası araçlarını bu hedefe ulaşmak için kullanmasıdır. Bu yaklaşımın sonuç verebilmesi için merkez bankasının başka hiçbir hedefle veya amaçla ilgilenmemesi gerekir. Aksi takdirde bizdeki uygulamada olduğu gibi hedeften büyük sapmalar ortaya çıkabiliyor.

Merkez Bankasının önemli özelliklerinden bir tanesi de, bankalar açısından ‘son borç verici’ (lender of last resort) konumunda olmasıdır. Piyasada ortaya çıkabilecek geçici likidite sıkışıklıklarının yaratacağı ödeme sistemi aksamalarını gidermek ve finansal piyasaların etkin bir şekilde çalışmasını sağlayabilmek için TCMB, bankalara çeşitli yollarla kredi olanağı sağlamaktadır.

Merkez Bankasının Kârının Hazine Devri

Merkez Bankası’nın kârını Hazine’ye devretmesinin nedeni para basma imtiyazının devlet tarafından kendisine verilmiş olmasından kaynaklanıyor. Bir başka ifadeyle devlet, para basma imtiyazını merkez bankasına devretmiş olsa da senyoraj gelirini almaya devam ediyor.

Bu konuyla ilgili olarak TCMB Yasasında yer alan iki madde önemlidir. 60’ıncı maddede; kârın belirli bölümünün ihtiyat akçesi ve pay sahipleriyle personele dağıtılması sonrasında kalan kısmının Hazineye verileceğini belirtiliyor. 61’inci maddede; döviz ve altın rezervlerinde kur ve fiyat artışlarından doğacak gelirlerin dönem kazancında dikkate alınmayacağı vurgulanıyor.

16 ŞUBAT 2023 – mahfiegilmez.com