Geride bıraktığımız yılın son günlerinde Meclisten geçirilen, Kuru Ekmek-Acı Reçete Bütçesi başta işçiler, kamu emekçileri olmak üzere ücretli kesimlere ve yoksul halka daha fazla sefalet, daha fazla işsizlik, daha fazla vergi olarak yansımaktadır.

Dünkü Resmi Gazete yayımlanan

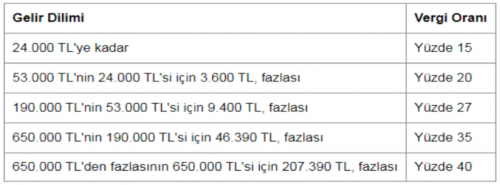

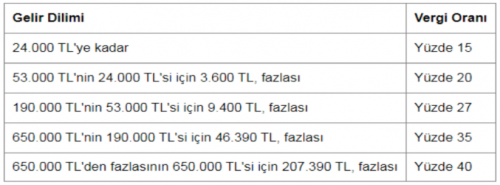

2021 yılı Gelir Vergisi Tarifesi ile pandemi koşullarında hayat pahalılığı ile işsizlik mengenesi arasına sıkıştırılan milyonlarca işçinin, emekçinin gelir vergisi yükü de katlanamaz boyutlara ulaşmıştır.

2021 yılı Gelir Vergisi Tarifesi ile

mevcut durumda en düşük dilim olan yüzde 15’lik vergiye tabi olan 22 bin TL’lik tutar yüzde 9. 09 artırılarak 24 bin TL’ye çıkarılmıştır. Yüzde 20’lik dilime tabi gelirin sınırı ise 49 bin TL’den yüzde 8,16 artışla 53 bin TL’ye,

yüzde 27’lik vergi dilimine tabi gelirin sınırı ise yüzde 5,55 artışla 180 bin TL’den 190 bin TL’ye çıkarılmıştır.

Tablo 1: ücretliler İçin Uygulanacak 2021 Yılı Gelir Vergisi Tarifesi

2021 yılı Gelir Vergisi Tarifesi Türkiye’de yıllardır devam eden adaletsiz vergi sistemin özetidir.

Sistem tamamen sermayenin, patronların lehine düzenlenmiştir. Milyarlarca TL kar elde eden holdingler, firmalar rutin haline gelen aflar, indirimler, yeniden yapılandırmalarla veya sürekli zarar göstererek bir asgari ücretliden daha az vergi ödemektedir. Buna karşın bordoluların maaşlarından-ücretlerinden kaynakta peşin peşin kesilen gelir vergisi tutarları her yıl daha fazla artmaktadır.

Milyonlarca kamu emekçisi ve işçinin bir üst vergi dilimine her yıl daha erken girmesi için

vergi dilimi artışları bilinçli olarak düşük tutulmaktadır.

Maaş Artışında TÜFE, Vergi Diliminde Aşağı çekilmiş ÜFE!

Gelir vergisi dilimi tutarları belirlenirken ne çarşıda pazarda yaşanan gerçek enflasyon ne de reel ekonomik büyüme rakamları dikkate alınmamaktadır. Hatta söz konusu tutarla belirlenirken, TÜİK tarafından açıklanan sahte enflasyon verileri bile dikkate alınmamaktadır.

Bilindiği üzere Türkiye’de kamu emekçilerinin maaş artışlarında TÜİK tarafından açıklanan, çarşıdaki pazardaki gerçek hayat pahalılığı ile yakından uzaktan bir ilgisi olmayan Tüketici Fiyat Endeksi (TÜFE) verileri temel alınmaktadır.

Oysa hem işçiler hem de kamu emekçileri için her yıl yenilenen Gelir Vergisi Tarifesi belirlenirken

Ekim ayında bir önceki yılın aynı dönemine göre Yurt İçi üretici Fiyat Endeksi’nde (Yİ-ÜFE)

meydana gelen ortalama fiyat artış

oranı yani Yeniden Değerleme Oranı referans alınmaktadır.

Ancak mevcut Gelir Vergisi Kanunu’nda ve Vergi Usul Kanunu’nda hükümete gelir vergisi dilim tutarlarını Yeniden Değerleme Oranlarının altında ve üstünde belirleme yetkisi verilmiştir.

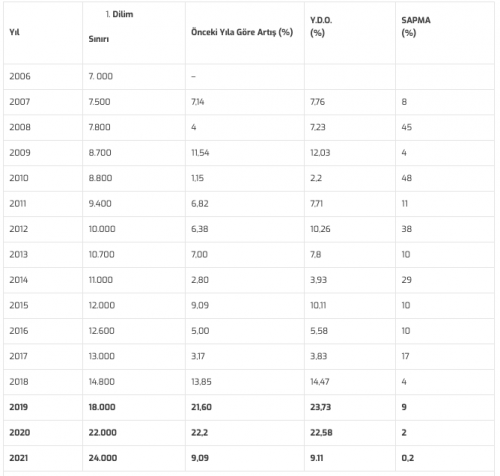

Ancak söz konusu yetki 2018 yılına kadar Bakanlar Kurulu 2018 yılından sonra ise Cumhurbaşkanı tarafından hep bordrolular aleyhine kullanılmış, Yeniden Değerleme Oranlarının altında belirlenen oranlarla gelir vergisi dilim tutarları düşük tutulmuştur. Böylece, aşağıdaki tablodan da görüleceği üzere, milyonlarca ücretlinin daha yılın ilk yarısında bir üst vergi dilimine girmesi sağlanmış, dolayısıyla bordrolulardan kesilen gelir vergisi tutarları her yıl daha fazla artırılmıştır.

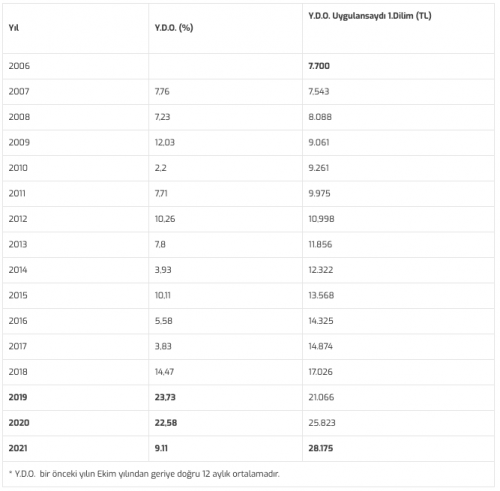

Tablo 2: Yeniden Değerleme Oranları-(Y. D. O),

Gelir Vergisi Dilim Tutarları(2006-2021)

Yukarıdaki Tabloda (2) görüldüğü üzere Gelir Vergisi 1. Dilim tutarları ya da başka bir ifade ile 2. Dilime Geçiş Sınırları her yıl Yeniden Değerleme Oranlarının altında tutulmuştur. Yeniden değerleme oranlarına göre sapma sırasıyla en çok 2010, 2008, 20212 ve 2010 yıllarının gelir vergisi dilim tutarları belirlenirken yaşanmıştır.

öte yandan tabloda çok küçük farklar olarak görülen söz konusu sapmalar yıllar içinde gelir vergisi dilim tutarlarında önemli bir fark yaratmıştır. Nitekim aşağıdaki tablo 2007 yılından bugüne yapılan Gelir Vergisi Dilim Tutarlarında

sadece her yıl Yeniden Değerleme Oranları dikkate alınmış olsaydı 2021 yılı için 24 bin TL olan birinci vergi dilimi sınırının 28 bin 175 TL olacağını göstermektedir.

Tablo 3: Gelir Vergisi 1. Dilim Tutarlarına Yeniden Değerleme

Oranları Uygulansaydı (2006-2021)

İkinci Dilimdeki Kayıp çok Daha FazlaGelir vergisi dilim tutarlarının Yeniden Değerleme Oranlarının bile altında oranlarda artırılması ücretlilerin her yıl daha erken ikinci vergi dilimine girmesine yol açmaktadır.

Buna göre örneğin bugün ortalama 4,500 TL net maaşı olan, 15 Ocak 2021 tarihinden itibaren enflasyon ve enflasyon farkı ile maaşının 4. 800 TL olması beklenen kamu emekçisi %20′ lik ikinci vergi dilimine Temmuz’da değil Eylül’de girmiş olacaktı.

İkinci dilim tutarında, başka bir ifade ile üçüncü dilim sınırındaki durum daha da vahimdir.

Aşağıdaki Tablo 4’ten de görüleceği üzere bu dilimde YDO’dan yaşanan sapma birinci dilime göre çok fazladır.

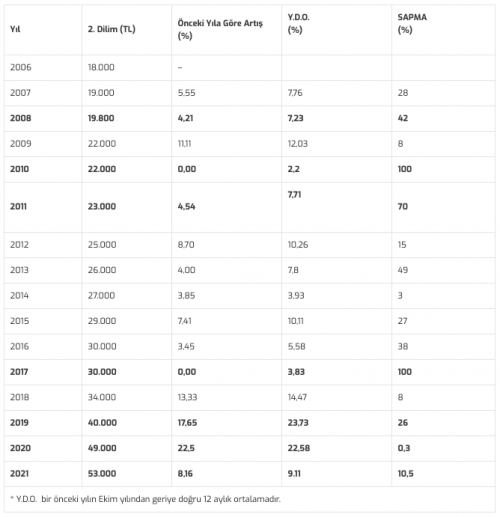

Tablo 4: Yeniden Değerleme Oranları- (Y. D. O), Gelir Vergisi 2. Dilim Tutarları

(2006-2021)

Aşağıdaki tablo ise 2007 yılından bugüne yapılan Gelir Vergisi Dilim Tutarlarında

her yıl Yeniden Değerleme Oranları dikkate alınmış olsaydı bugün 53 bin TL olan ikinci vergi dilimi sınırının 72 bin 450 TL olacağını göstermektedir. İkinci dilimde YDO altında artışlar yapılması sonucunda, başta tüm maaş kalemleri vergiye tabi olup KİT’lerde sözleşmeli olarak çalışanlar olmak üzere yüz binlerce kamu emekçisi ortalama olarak Eylül ayından itibaren %27’lik vergi dilimine girmektedir.

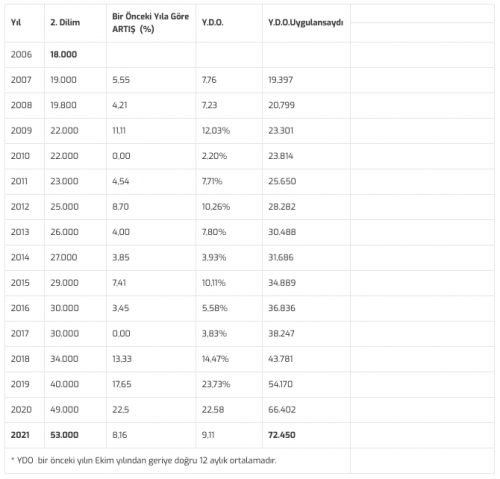

Tablo 5. Gelir Vergisi 2. Dilim Tutarları Belirlenirken Yeniden Değerleme

Oranları Uygulansaydı (2006-2021)

Yukarıdaki tablo 2007 yılından itibaren YDO dikkate alınmış olsaydı, bugün yüz binlerce kamu emekçisinden önemli bir bölümünün %27’lik vergi dilimine girmeyeceğini, bir kısmının ise söz konusu vergi dilimine sadece yılın son ayında gireceğini göstermektedir.

Gelir Vergisi Tarifesi’nde TÜFE Uygulansaydı. .

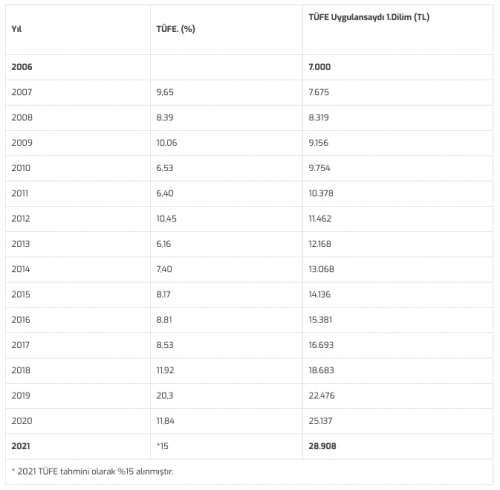

Aşağıdaki Tablo (6)

Gelir vergisi birinci dilim tutarları belirlenirken TÜİK tarafından açıklanan ve maaş artışlarımızda temel alınan Tüketici Fiyat Endeksi (TÜFE) temel alınmış olsaydı bugün 24 bin TL olan söz konusu tutarın 28 bin 908 TL olacağını göstermektedir.

Tablo 6: Gelir Vergisi 1. Dilim Tutarlarına TÜFE Oranları Uygulansaydı(2006-2021)

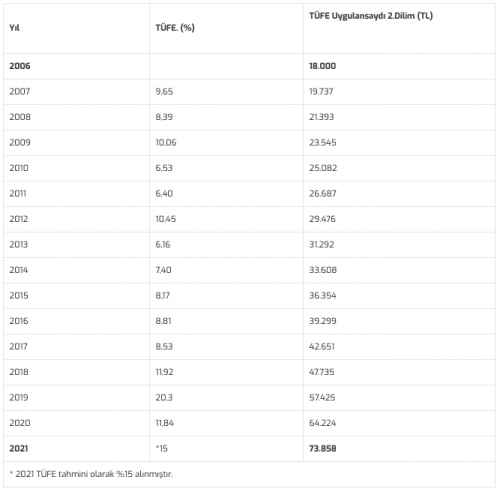

Aşağıdaki Tablo (7 ) ise;

İkinci dilim tutarları belirlenirken TÜİK tarafından açıklanan ve maaş artışlarımızda temel alınan Tüketici Fiyat Endeksi (TÜFE) temel alınmış olsaydı bugün 53 bin TL olan söz konusu gelir vergisi ikinci dilim tutarının 73 bin 858 TL olacağını göstermektedir.

Tablo 7: Gelir Vergisi 2. Dilim Tutarlarına TÜFE Oranları Uygulansaydı(2006-2021)

Sonuç olarak

emekçi kesimlerin aleyhine olan harçlar, cezalar, vergiler Yeniden Değerleme Oranı (YDO) kadar hatta çoğu kez veya söz konusu oranın da

zerinde artırılırken,

bordroluların ücretlerden-maaşlardan kesilecek Gelir Vergisi Tarifesi belirlenirken YDO altında oranlar belirlenmektedir.

Böylece ülkemizdeki adaletsiz gelir vergisi tarifesi ile milyonlarca kamu emekçisinin yılın başında aldığı maaşla yılın sonunda aldığı maaş arasındaki makas her geçen yıl daha fazla açılmakta, sefalet oranındaki toplu sözleşme maaş artışları daha ceplerine girmeden ellerinden vergi olarak alınmaktadır.

Bilindiği üzere adil bir vergi sisteminin az ya da çok geçerli olduğu ülkelerde toplam vergilerin %70’i kazançtan-gelirden alınan vergilerden %30’u ise tüketimden alınan vergilerden oluşmaktadır. Ancak söz konusu oranlar Türkiye’de tam tersinedir. Birbirinin kopyası bütçelerdeki toplam vergilerin %70 dolaylı, %30 ise doğrudan vergilerden oluşmaktadır.

Böylece hemen her yıl toplanan vergilerin dörtte üçü ücret geliri ile yaşam mücadelesi veren kamu emekçilerine, işçilere, asgari ücretlilere ve yoksullaştırılan kesimlere yıkılmaktadır.

Tüm bunlar yetmezmiş gibi gelir vergisinin yükünün de ücretli kesimlere yıkılması kabul edilemez.

Gelirin Tabana, Vergilerin Tavana Yayılacağı,

Adil VERGİ SİSİTEMİ İçİN:

–

Tükettiğimiz her şeyden alınan dolaylı vergilerin düşürülmesini,

– Temel tüketim maddelerinden alınan KDV’nin %1’e indirilmesini,

– Yoksulluk sınırı altında geliri olan hanelerin elektrik, doğalgaz, su, internet giderlerinin pandemi tehdidi tamamen ortadan kalkıncaya kadar Hazineden karşılanmasını,

– Kar, faiz ve servet gelirlerine tanınan ayrıcalıkların kaldırılmasını,

– Toplumun en zengin %1’lik kısmının Milli Gelirin %54’üne el koyduğu, geri kalan %99’un payına ise Milli Gelirin sadece %46’sının düştüğü adaletsiz tabloya son verilmesi için belli bir servet düzeyinin üzerindeki zenginlerden servet vergisi alınmasını,

– Asgari ücretin vergi dışı bırakılmasını

– Birinci vergi diliminin %15 ten % 10’a düşürülerek, yoksulluk sınırına kadar olan maaşların-ücretlerin birinci vergi diliminde sabitlenmesini,

– Emekçilerin sağlık, eğitim, gıda, barınma, giyim, elektrik, ısınma giderleri için ödediği vergilerin gelir vergisi matrahından mahsup edilmesini

İSTİYORUZ.

Bir kez daha altını çiziyoruz. %99’dan toplanan, fakat %1’e peşkeş çekilen kaynaklar, bizlerin maaşlarından, ücretlerinde kesilen, tükettiğimiz her şeyden alınan vergilerdir. Emeğimizdir, alın terimizdir. Bu kaynaklar yandaşlara, sermayeye değil,

eğitime, sağlığa, alt yapıya, üretime dayalı kamu yatırımlarına harcanması gereken kaynaklardır.

KESK olarak tüm emekçileri, emeğimizle yarattığımız kaynaklara sahip çıkmaya, ödediğimiz her kuruş verginin hesabını sormaya, kamusal kaynakların kamu yararına kullanıldığı, eşit, özgür, adil, emekten yana, demokratik ve laik bir ülke, insanca bir yaşam mücadelesini birlikte yükseltmeye çağırıyoruz.

Yürütme Kurulu